炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:野马财经

16年“老臣”挪用资金被判刑。

药企反腐领域又一重案在近日迎来终审。

自称“中国合成多肽第一股”的(300199.SZ)举报前总裁挪用资金一案获终审判决,公司原董事、高级管理人员袁建成犯挪用资金罪,判处有期徒刑三年六个月。

翰宇药业表示,案件为公司内部自查发现并向公安机关报案,袁建成已于2019年8月从公司离职,自涉嫌犯罪被公安机关采取刑事强制措施之后,公司已经根据相关会计准则计提了相关费用。

来源:公司公告

根据翰宇药业披露信息显示,袁建成年薪待遇一度高达200万元以上,甚至超过董事长。但高薪的袁建成却还要挪用资金,最终被公司举报,迎来”铁窗生涯“。

而翰宇药业从2018年开始出现业绩“滑坡”,如今仍未扭亏。截至11月15日收盘,翰宇药业股价11.56元/股,总市值102.1亿元。

挪用资金归个人使用,

百万年薪还不够?

值得关注的是,上述案件在审理期间可谓“一波三折”,根据公告信息,袁建成被翰宇药业举报,在2022年1月25日,就已经因涉嫌职务犯罪被公安机关采取刑事强制措施。

后在2022年2月15日,深圳市南山区人民检察院(简称“公诉机关”)以袁建成犯挪用资金罪,向南山区人民法院提起公诉。公诉机关认为被告人袁建成利用职务便利,挪用公司资金归个人使用,数额巨大,应当以挪用资金罪追究其刑事责任。

犯罪行为被定性后,翰宇药业在2023年1月18日公告,袁建成被一审法院认定非法挪用公司资金1685 万元,构成挪用资金罪,判处有期徒刑四年。

但袁建成选择上诉,2023年9月13日,翰宇药业又公告显示,深圳市中级人民法院撤销一审判决,发回深圳市南山区人民法院重新审理。

直到今年7月3日晚间,翰宇药业公告称,深圳市南山区人民法院再次做出判决:被告人袁建成犯挪用资金罪,判处有期徒刑三年六个月。

对此,袁建成选择再次上诉,但这次深圳市中级人民法院驳回了上诉,维持原判,此为终审判决。

据翰宇药业披露信息,袁建成所涉犯罪行为发生在6年以前,也就是2018年左右,此时距离他2004年进入翰宇药业旗下公司已经15年左右。

“野马财经”梳理发现,袁建成2004年就曾入职翰宇药业的关联公司深圳市翰宇生物工程有限公司(简称“翰宇生物”),历任副总裁、董事等职务,2005年后,加入深圳市翰宇药业有限公司历任副总裁、总裁。

截至2019年离职,袁建成在翰宇药业任职约16个年头,是一名不折不扣的“翰宇老臣”。

来源:翰宇药业公众号

2011年,翰宇药业成功登陆深交所创业板,自称“中国合成多肽第一股”,袁建成也由副总裁升任总裁,并担任董事。在翰宇药业的任职期间,他的最高年薪是2015年的237.8万元。

公开数据显示,袁建成在2011年后逐步“涨薪”。从2011年到2015年,袁建成的年薪从72.89万元逐渐上涨至2015年的237.8万元。

随后在2016年~2018年,袁建成的年薪开始波动,分别为209.98万元、211.62万元、196万元。2019年8月袁建成离任,在离任当年(2019年)的薪酬显示为66.7万元。

根据公开数据统计,2011年~2018年,袁建成在翰宇药业的薪酬合计超过1000万元。

来源:公司财报

但相比袁建成涉案资金,上述合计超千万的薪资并不算多。

在2022年1月翰宇药业公布的《关于公司原董事、高级管理人员被采取刑事强制措施的公告》中显示,袁建成所涉及的职务犯罪资金中,已被追回的多达3600余万元。

从连盈7年到连亏7年,

翰宇药业为何“滑坡”?

翰宇药业实控人为曾少贵、曾少强、曾少彬三兄弟,其家乡在广东普宁市,大哥曾少贵1968年出生,今年56周岁,也曾入围“胡润百富榜”。

从上述履历不难看出,曾家三兄弟和袁建成至少搭档了16年。据可查数据显示,翰宇药业2011年公司上市后至2017年,连续7年盈利,扣非后净利润从6780万元涨至约3.2亿元。

这期间,曾少贵三兄弟分别任董事长、副董事长,袁建成任董事、总裁。

但翰宇药业的盈利周期并未熬过“7年之痒”,从2018年开始,翰宇药业开始频频亏损。巧合的是,根据翰宇药业披露信息显示,袁建成犯罪行为的时间也在2018年前后。

来源:网

据“界面新闻”报道称,翰宇药业2015年收购的成纪药业在2018年“爆雷”,同年翰宇药业业绩增长停止并由盈转亏。2018年,翰宇药业实现营收12.64亿,但净利润亏损3.41亿。

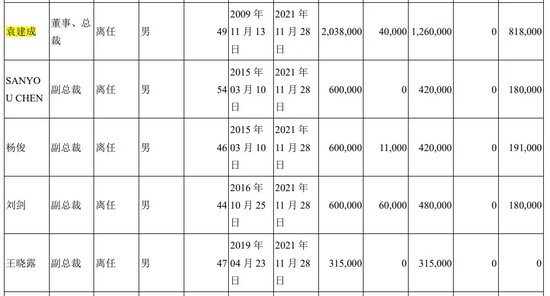

2018年业绩亏损后,袁建成在2019年离任总裁岗,在他离任的同年,翰宇药业有4位副总裁也离任了,而他们的任职到期时间和袁建成一样,都是2021年11月28日。

袁建成为首的总裁团队集体“早退”,让翰宇药业的运营再增动荡,2019年翰宇药业扣非后净利润亏损扩大到9.21亿元,成为上市至今亏损最大的一年。

来源:公司财报

进入2024年,这种状况并未改变.翰宇药业2024年前3季度营收约3.75亿元,同比下滑6.56%;扣非净利润亏损约9358万元,虽然仍未盈利,但同比亏损额已经有所减少。

此外,截至2024年第3季度末,翰宇药业的货币资金约为1.38亿元,现金及现金等价物余额约1.35亿元,而短期借款5.46亿元、一年内到期的非流动负债3.4亿元。翰宇药业的资金情况让人担心,也早就受到深交所的关注。

来源:东方财富网

翰宇药业此前在回复深交所问询函时表示,公司短期借款和一年内到期的非流动负债,是由不同到期时点的多项借款构成,且各项借款到期后,可分别正常续借,因此借款到期后偿还压力较小。

“截止5月末,公司2024年已到期的短期借款陆续完成了续借,并新增一家银行授信已陆地落地实施,2024年6-12月内即将到期的短期贷款与合作银行进行了充分沟通,续贷业务正常推进中。”翰宇药业表示。

“减肥神药”技术4500万转让,何时扭亏?

在业绩下滑的现实面前,翰宇药业正准备转让技术成果获取流动资金。

翰宇药业在多肽制药产业链上扮演的是多肽特色原料药供应商的角色,公司还有多种上市制剂产品,其销售收入也多来源于销售制剂和原料药,其中包括有“减肥神药”之称的“司美格鲁肽注射液”。

据介绍,翰宇药业正在研发和准备销售司美格鲁肽注射液(减重适应症),这是减重市场上前景较大的一种药品。6月25日,“减重版”司美格鲁肽获国家药品监督管理局(NMPA)批准,用于长期体重管理的GLP-1RA周制剂(即司美格鲁肽注射液)获批在中国上市。

显然,这对于改善翰宇药业未来业绩是一则利好,但此前的一则关于该药品的合作协议却显示,翰宇药业要将该药品的部分技术成果转让,其中关于“转让”的说法引发关注,其技术成果的“所有权”到底属于谁出现了矛盾。

具体来说,翰宇药业在5月29日公布了与浙江三生蔓迪药业有限公司(“三生蔓迪”)关于司美格鲁肽注射液(减重适应症)的合作协议,约定三生蔓迪在约定的特定区域内代理销售翰宇药业的司美格鲁肽注射液,并按照约定标准给予翰宇药业两位数的销售提成。

来源:翰宇药业公众号

此外,三生蔓迪还会在不同阶段向翰宇药业支付里程碑付款、独家采购价。双方约定,里程碑付款最高不超过2.7亿元,其中的司美格鲁肽注射液临床前技术成果的转让对价款为4500万元。

虽然金额不算大,但“技术成果转让”却引发深交所关注,其在问询函中对此交易提出多个疑问,要求翰宇药业“说明技术成果转让的具体含义”。

对此,翰宇药业回复称,“技术成果转让”是指翰宇药业在司美格鲁肽注射液(减重适应症)获得国家药品监督管理局的上市许可后,将该产品特定区域内的药品上市许可持有人(“MAH”)转让给三生蔓迪,“公司仅将此部分区域的上市许可持有人权转让给三生蔓迪,其专利、所有权等仍属于公司。”

有投资者注意到,该回复与此前翰宇药业公布的合作协议内容并不一致。

之前翰宇药业在合作协议的“合作范围”一项中表示,翰宇药业将司美格鲁肽注射液的临床前技术研究成果资料交付给三生蔓迪,三生蔓迪收到该资料后“即代表该等技术成果的所有权已转移至三生蔓迪”。

来源:公司公告

投资者对两种不同的表述感到疑惑,“司美格鲁肽注射液的技术成果所有权究竟转移还是不转移?”

翰宇药业在回复投资者上述疑惑时表示,关于司美格鲁肽注射液的临床前技术研究成果转移问题,以回复问询函中的内容为准,“其底层逻辑就是三生蔓迪帮我们在特定区域销售该产品,专利、所有权还是在我们公司。”

在投资者关于上述技术成果“到底会不会转移”的追问下,该董秘表示,还是有一些资料会分享,但是否为“转移”请投资者自行判断。

上述疑问还在投资者心中盘旋,翰宇药业实控人却又有了“新操作”。

据翰宇药业6月25日公告显示,公司控股股东、实控人之一曾少彬因个人资金需求,将其持有的300万股公司股票质押给股份有限公司深圳分行,质押期限为1年。

截至该公告日,翰宇药业控股股东、实控人曾少贵、曾少强、曾少彬三人累计持有翰宇药业2.03亿股,持股比例为23.02%。其累计质押持股91.32%,占公司总股本的21.03%。

今年3月7日,曾少贵与兄弟曾少强将合计持有的公司3260.48万股股份转让给了深圳市高新投集团有限公司(简称“高新投”),转让目的是为了抵偿债务。

此外,据《长江商报》报道,2019年至2024年1季度,曾少贵三兄弟通过转让或减持手中的翰宇药业股份,合计套现约15.95亿元。

转让、减持、质押,翰宇药业未来的盈利突破口在哪?

还没有评论,来说两句吧...