炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:上市公司研究院

文/夏虫工作室

近日,拟向实控人定增募资输血引发市场关注。

11月7日晚,弘信电子发布公告,计划向特定对象发行股票,募集资金金额不低于3亿元且不超过6亿元,发行股票数量不超过4884万股,发行价格为14.2元/股。

值得注意的是,弘信电子本次发行的特定对象为公司实际控制人,其主要以现金方式认购本次发行的股票,募集资金将全部用于补充流动资金。

趁困境反转实控人透过定增增强控股权?

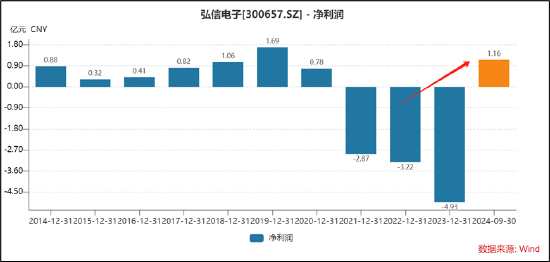

值得注意的是,公司前三季度业绩亮眼,AI算力加持下首次扭亏为盈,迎来困境反转。2024 年前三季度公司实现营收44.49 亿元,创历史新高,同比增长81.40%;归母净利润0.55 亿元,扭转了自2021 年以来持续亏损的局面。

公司业绩反转或得益于2023年算力赛道业务布局。具体来看,弘信电子在2023年4月4日与燧原科技签署了《战略合作框架协议》,并在2023年10月24日签署了《战略合作全面升级协议书》。这标志着弘信电子开始在算力领域进行布局和合作。此外,2023年7月,弘信电子披露了一项重大投资项目,与甘肃天水经济技术开发区管委会达成战略共识,共同签署《高性能AI算力服务器智造项目合作协议》,拟投建高性能AI算力服务器智造项目,预计总投资10亿元。

5月7日晚间,弘信电子宣布获得算力服务器订单,预计总采购金额达15亿元,公司AI算力业务再次在甘肃庆阳有所斩获。据悉,本次订单对应的销售合同,由弘信电子的子公司甘肃燧弘人工智能科技有限公司(以下简称“燧弘人工”)与庆阳市京合云计算科技有限公司于5月7日签订,后者将向燧弘人工分三期购买算力服务器产品,预计总采购金额15亿元。

公司管理层似乎对今年业绩更加乐观,今年9月发布的股权激励计划显示,其业绩解锁目标2024年收入不低于70亿元,相比2023年增幅接近100%。10月,公司披露的投资者关系活动记录表显示,公司上半年算力业务实现收入11.07亿元,下半年预期好于上半年,软板的机会主要来自于AI技术革命性的发展、行业技术创新带来的大规模换机潮以及新兴领域的增量需求拓展,软板价格有望回归合理水平,新的增量订单占整体订单比例的提升将会推动价格修复到相对较高水平。

然而,在这一系列利好加持下,实控人持股比例却较低。截至本预案公告日,实控人直接持有 353430 股股份, 并通过其控制的弘信创业间接控制 84185311 股股份,合计控制 84538741 股股份,占公司总股本的比例为 17.31%。可以看出,实控人持股比例低于20%。

定增输血?债务压力较大

需要指出的是,尽管公司业绩有一定的反转,但是公司业绩增长质量或有待提升。前三季度数据显示,公司的营收为44.49亿元,同期应收款为21.61亿元,应收款收入占比接近50%。

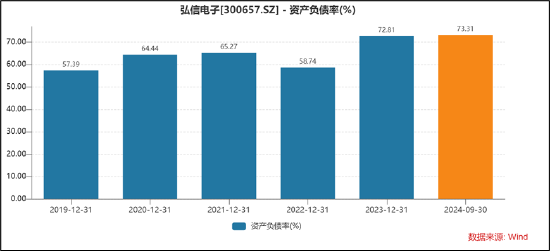

与此同时,公司的债务压力较大。Wind数据显示,公司短期借款为7.52亿元,一年内到期的非流动负债为4亿元,而公司的货币资金只有3.9亿元,公司短期资金债务偿还压力显然较大。此外,公司的资产负债率水平为近几年最高,三季度末公司资产负债率为73.31%。

对于此次定增募资,公司给出三大理由:

其一,满足公司主业拓展持续增长的资金需求。

公司深耕 FPC 行业多年,同时近年来积极布局 AI 算力相关业务,着力打造第二增长极。 得益于人工智能、新能源、可穿戴设备、军工航天等领域的发展,公司所处 AI 算力以及 FPC 行业迎来新的发展机遇, 2024 年以来, 公司业务规模持续扩张,使得公司的营运资金需求日益增加。

其二,降低公司资产负债率, 提升资金流动性,增强抗风险能力。

最近三年及一期末,公司资产负债率分别为 65.27%、 58.74%、 72.81%和73.31%, 整体处于较高水平,偿债压力相对较大。本次发行募集资金用于补充流动资金后, 公司的资金实力将得到提升, 总资产及净资产规模将得到增加,资产负债率进一步降低,资本结构将得到改善。 公司通过本次发行募集资金可有效降低运营资金压力, 提高资金流动性及偿债能力,使得整体抗风险的能力进一步提高。

其三,巩固公司控制权稳定,提振市场信心。

本次向特定对象发行股票由公司实际控制人全额认购, 通过认购本次发行股票,其控制股权比例将得到提升,有利于增强公司控制权的稳定性。同时, 本次发行体现了实控人对公司未来发展前景的认可,有利于增强市场对于公司价值以及未来发展的预期和认可,提振市场信心,保障公司的长期稳定发展以及中小股东的利益。

还没有评论,来说两句吧...