作者:东海期货冯冰

投资要点:

新产能增速放缓:截止2024年11月底聚乙烯产能总计3257.8万吨,实际产能增速仅4.32%。据不完全统计截至2024年11月,聚丙烯本年度新增装置产能340万吨(广东石化为前一年产能,不计入24年)。产能总计4302万吨,增速8.78%,环比略有降低。

产量增速下降,开工降低:据卓创数据估算, 2024年1-10月累计产量在2862万吨左右,较去年同期(2635万吨)增长8.6%。PE累积产量2250万吨左右,较去年同期(2251.6万吨)几乎持平。2023年聚乙烯和聚丙烯月均开工下滑至80%附近。24年聚烯烃开工进一步下滑至80%以下,据卓创数据统计来看,PP月均开工在77% 左右,PE月均在78.5%左右。

进口与国产此消彼长:据海关数据统计显示, 2024年1-10月PP累计进口量在301.21万吨,同比-10.88%。2024年1-10月PE累计进口量在1140.12万吨,同比+3.15%。

需求低迷: 聚烯烃下游需求增速明显放缓,终端需求不佳,供应过剩,以及对于市场预期的悲观情绪进一步限制补库和下游开工。

结论: (1) 2025年商品随着内外需求的好转,表现会比较好,但内需型商品因为基建和地产大幅改善空间有限。(2)供应端国内外产能不断释放,需求端低迷未见明显起色。从投产差异来看,LP价差预计仍处于走弱格局当中。(3)聚烯烃成本利润亏损成为常态,伴随着阶段性的降负和停车。(4)价格重心锚定,产业形势不容乐观,遵循宏观定价。

操作建议:LLDPE能化里适合做空配,关注LP价差做空机会

风险因素:宏观、原油等。

1.行情回顾

1.1.2024年聚烯烃行情回顾

聚烯烃今年的行情波大致分为三个阶段。第一阶段上涨。1月延续前一年上涨行情,直至6月初涨到年内高点后随即回落;第二阶段下跌,长达三个多月的下跌后,9月触底;第三阶段反弹后盘整,10月政策和原油共同推升重心上移后再次开始盘整。

第一阶段:年初宏观基本面偏暖,国际原油价格大幅上涨,聚烯烃价格上涨,春节前需求不佳,供应充足导致,价格出现短期回调,节后库存下降,以及红海海域航运中断,进口下降,3-4月需求旺季来临,检修集中等等导致聚烯烃强势拉涨。5月底6月初附近,聚烯烃价格创年内最高点。聚丙烯主力连续合约从7200元/吨附近涨至7900元/吨附近。LLDPE主力合约从7900元/吨附近上涨至8750元/吨附近.

第二阶段: 6月价格见顶后开始回调,7月初伴随着原油下跌,聚烯烃开启下跌通道,市场预期反转,8月淡季叠加原油深跌,聚烯烃加速下行,9月中触底盘整。LLDPE主力连续跌至7800元/吨附近,逼近23年底低点,PP主力连续合约跌至7200元/吨附近,接近24年1月低点。

第三阶段:9月底美联储进入降息周期,国内推出一系列降准降息降房贷的政策,市场风险偏好回暖,能化产品集体上涨,十一期间地缘政治问题导致原油价格推涨。节后回来聚烯烃跳空高开,但基本面情况未有明显改善,情绪溢价回吐,价格冲高回落,LLDPE冲高至近8400元.吨,PP冲高至近7800元/吨。随后回落PP盘整。而11月LLDPE由于旺季需求支撑,标品供应偏紧导致价格突破8500元/吨,创下半年新高。

2.基本面分析

2.1.投产仍然较为集中

2.1.1.聚乙烯产能增速放缓

公开资料整理显示:2015年-2019年产能平均增速仅5.26%。进入2020年,大批炼化一体化项目投产,而这些项目大多配套下游PE装置。新增装置以HDPE和LLDPE装置为主。新增产能不断对供应形成冲击。2020年开始产能进入扩张期产能增速达20%以上,随后增速有逐年放缓态势,截止2024年11月底聚乙烯产能总计3257.8万吨,实际产能增速仅4.32%。

截至2024年11月底,据公开资料统计显示:我国聚乙烯新增装置投产135万吨,其前三季度无新增产能,天津英力士两套装置一套50万吨HDPE装置,一套30万吨FDPE装置于11月稳定生产,一套宝丰的55万吨FDPE装置投产。新增产能集中在年底,全年供应端增速明显降低。新疆天利高新石化8月投产的20万吨EVA装置未计入。从投产计划来看到年底投产仍有275万吨待投产。若兑现,则产能增速可达13%。大概率后续新增产能推迟至明年。

2025年PE投产预计743万吨。一季度产能投放较为集中,叠加24年12月延迟投放的产能,对05合约冲击较大。随着产能的逐渐投放,预计PE逐渐由供需紧平衡逐渐走入过剩。且新增产能在LLDPE和LDPE产品投放上,明显多于前两年。预计标品对HD非标的价差将走弱。

2.1.2.聚丙烯产能投放情况

2019年之前,聚丙烯平均产能增速在5%左右,2019年聚丙烯产能增速开始出现明显的增长,2019年产能增速近9%,2020年以来年均产能增速达12%以上。卓创资讯统计显示,未来5年新增产能将集中在华南、华东、华北以及西北四地,预计2029年国内PP产能将达到7300万吨左右。

据不完全统计截至2024年11月,聚丙烯本年度新增装置产能340万吨(广东石化为前一年产能,不计入24年)。产能总计4302万吨,增速8.78%,环比略有降低。12月仍有裕龙石化、镇海等装置总计160万吨装置待投产。实际产量影响或在明年1月。如投产均兑现,则24年产能增速可达12.6%。

据不完全统计,2025年聚丙烯新增产能总计540万吨,新增产能增速依然偏高。PP仍处于产能高增速的供应过剩阶段。

2.2.开工率继续下降

在2020年开始,聚烯烃进入产能扩张期之后,开工率就有明显的下降,2020年之前,月均开工率基本在90%以上,2020年-2022年,月均开工率降到90%以下,随着产能扩张,产能利用率进一步下降,2023年聚乙烯和聚丙烯月均开工下滑至80%附近。24年聚烯烃开工进一步下滑至80%以下,据卓创数据统计来看,PP月均开工在77% 左右,PE月均在78.5%左右。主要有两方面原因,一是2024年PP产能扩张规模明显大于PE,PP整体供需恶化、产能利用率下降的更明显。另外一个原因是,PP原料来源更加多元化,不同路径生产的聚丙烯成本均面临亏损,导致PP意外检修增加,再创新高。但得益于产能集中投放,PP产量仍保持一定增长,而PE本身投产较少,开工又进一步下行,产量增速明显降低。而相比于去年,聚烯烃尤其PE成本利润二季度以后得到了明显改善。

据卓创数据估算, 2024年1-10月PP累计产量在2862万吨左右,较去年同期(2635万吨)增长8.6%。PE累积产量2250万吨左右,较去年同期(2251.6万吨)几乎持平。其中1-10月HD产量总计1059.04万吨, LD累计产量266.6万吨,LLDPE累计产量924.72万吨,三个品种产量与上一年相比变动不多。由于PE投产集中年底,加上今年PE开工略有下降,导致总体产品与去年相比略有下降。而HD品种前一年大幅投产之后本就处于过剩阶段,供应情况近年有所改善。LLDPE和LD品种则供需紧平衡,遂导致今年部分时间由于供需错配导致供应紧张局面出现。

从产能投放计划可以看出,25年投产较为集中,对于PE来说,是产能高速增长的开端,分品种来看,LDPE投产依然较少,供应增长有限,也将继续维持偏紧局面。而PP也有望维持与今年相同的产量增速。

2.3.PP进口下滑,PE进口上涨

2020年之后,由于国内聚烯烃进入产能扩张期,截止23年进口呈现逐年下降的趋势。尤其PE,国产产量的增长,降低了对进口的依赖。24年国产几乎没有增量,供应缺口由进口补充一部分。但由于国际运费和国外成本较高等问题,进口窗口打开时间有限,同时本年度国际投产产能也相对较少,诸多原因导致进口增长并不明显。PP则由于严重的产能过剩导致进口被挤出。

据海关数据统计显示, 2024年1-10月PP累计进口量在301.21万吨,同比-10.88%。2024年1-10月PE累计进口量在1140.12万吨,同比+3.15%。

2024年PE国际产能投放总计125.5万吨,2025年计划投放351万吨。2025年随着国能产能的集中投放,聚乙烯的进口依赖度预计进一步下降。进口预计有所下滑。

2024年PP新增产能166万吨,25年计划投产185万吨。PP国内供应已经十分充足,国际投产影响有限。

2.4.需求低速增长

2024年聚烯烃下游需求依然保持较低增速,终端需求低迷是聚烯烃下游开工降低的主要原因。国家统计局发布2024年1-10月份全国房地产市场恢复不及预期,房屋新开工面积61226.93万平方米,同比下降22.6%;国家统计局数据显示: 2024年1-10月我国制品产量累计6297.1万吨,累计增长1.8%。相关工业品的终端数据不佳直接影响聚烯烃下游需求。

2.4.1.PE下游需求情况

薄膜中以农膜和包装膜为主要需求领域,占比超过一半,需求结构稳定。LLDPE和LDPE主要用于农膜和包装膜。HDPE用途比较广泛,下游有管材、薄膜、注塑、中空等。

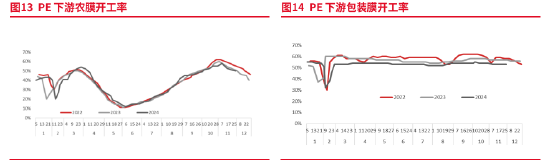

农膜有较明显的需求季节性。春节前后是农膜开工最低点。一季度地膜旺季开工水平虽高但低于往年,4月到9月初,农膜需求先是由盛转衰进入淡季,随后进入棚膜储备期,开工同比尚可。但“金九银十”旺季需求不及预期,开工同比较低。11月初需求见顶开始回落。受高成本和低需求双向压制,农膜全年表现一般。

随着国内电商行业的迅猛发展,规模以上快递业务量快速增长,对快递包装材料的需求也在不断增加。聚乙烯薄膜因其优良的物理性能和加工性能,成为快递包装材料的重要选择之一。包装膜开工今年同比偏低,除春节附近开工降至最低30% 左右以外,其他时间大概率开工在52%-55%之间波动相对稳定,环比大约下降了3-4个百分点。国家统计局数据显示,2024年1-10月全国快递业务量总计1400.8亿件,累计同比增长22.3%。而绿色包装等政策使得快递行业包装材料需求增长幅度受到一定程度抑制,但总体仍呈现较快增长,对聚乙烯需求有一定拉动作用。

PE管材广泛应用于给水、排水、燃气输送、农田灌溉等领域。今年全年PE管材开工同比偏低,而10月开工上涨后同比接近三年均值。PE管材市场呈现出明显的季节性需求波动。通常,在每年的下半年,管材的需求旺季主要集中在9到10月份。然而,今年这一趋势有所推迟,实际需求在10月份开始逐步跟进,催生了相对集中性的订单交付,甚至部分管材订单延续至11月份。虽然今年需求同比较弱,随着中国城市化进程的加快和基础设施建设的不断推进,PE管材在水务、燃气、电力等领域的需求量呈现出快速增长的态势。

根据卓创数据统计,2024年1-10月中国PE产量累积为2250.28万吨,累计进口量在1140.12万吨,供应增速0.72%。整体库存中性偏低,下游增速预计大概在1%-2%。

2.4.2.PP下游需求情况

PP下游占比最高的是拉丝和注塑,总计占比大约60%以上。BOPP占聚丙烯下游消费约15%左右,三者需求基本可以窥探整个聚丙烯下游情况。拉丝主要用于塑编袋的使用,与化肥和水泥等产量相关。注塑制品主要应用家电、汽车、塑料日用品领域。BOPP主要用在食品包装、服装包装、胶带、电子电器、烟草及其他方面。其中,食品包装、服装包装、胶带占比较大。食品包装占比第一,在50%左右。

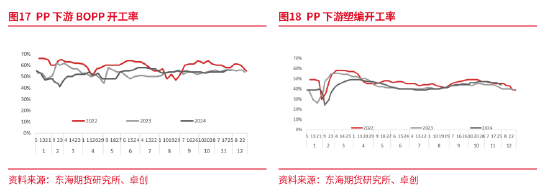

2024年BOPP遭遇产能集中投放和成本利润压缩,卓创资讯统计预计到2024年底BOPP市场总产能将增长至813.6万吨,较2023年共计增长83.1万吨附近,增幅11.38%左右。利润也达到近五年新低。BOPP全年开工在41%-55%之间环比去年44%-60%之间,略有下移。

PP下游塑编行业和水泥、化肥产量息息相关。据国家统计局数据显示,24年1-10月水泥产量15.01亿吨,同比-10.3%,而不同种类的化肥产量1-10月累计同比增加4% 左右。受此影响,塑编开工同比下滑2%以上。

注塑制品主要应用家电、汽车、塑料日用品领域。四大家电产销同比增长幅度有所增加,汽车市场也有所回暖。据中国企业工业协会数据显示,2024年1-10月,汽车产销分别完成2446.6万辆和2462.4万辆,同比分别增长1.9%和2.7%。增速虽有明显下降,但对注塑需求有一定支撑。注塑4-7月开工位处中性或偏高水平,除此之外开工均位于近五年最低水平附近,整体开工较去年下降2个百分点以上。

聚烯烃下游需求增速明显放缓,终端需求不佳,供应过剩,以及对于市场预期的悲观情绪进一步限制补库和下游开工。

3.4.总结

2024年,面对全球经济形势的复杂多变,中国政府确实采取了一系列积极的财政政策来刺激经济、提振需求。美国经济小幅放缓,美联储进入降息周期。欧元区通胀回落但经济增长前景堪忧,欧央行开始快速降息周期。国内外宏观政策均呈现出一定的调整和优化趋势刺激经济。经济基本面向好、财政货币政策支持、国家大力推动;2025年商品随着内外需求的好转,表现会比较好,但内需型商品因为基建和地产大幅改善空间有限。

产业方面。2025年供应端国内外产能不断释放,需求端低迷未见明显起色。从投产差异来看,LP价差预计仍处于走弱格局当中。聚烯烃成本利润亏损将成为常态,伴随着阶段性的降负和停车,尤其是聚乙烯品种,成本利润压缩空间更多,可以关注做空成本利润的策略,价格估值重心锚定原油。LLDPE预计震荡重心下移,PP价格预计震荡偏弱为主。

还没有评论,来说两句吧...