长期而言,黄金仍将是投资者和央行的首选资产之一。

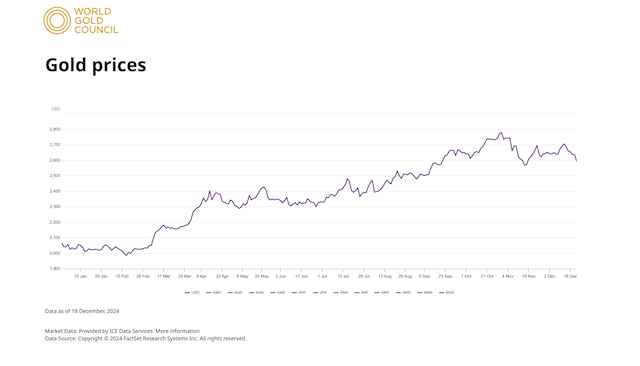

特朗普2.0大幕掀开,搅动全球资本市场,也使得今年前11个月闪耀的黄金“蒙尘”。现货黄金价格在10月30日创下2788.54 美元/盎司的历史新高纪录后,一路震荡走低,目前位于2600美元/盎司附近。今年前11个月,金价累计涨幅达28%,仍有望创出十余年以来的最大年度涨幅。

包括、美银和的分析师仍看好2025年金价走势。华尔街预测,在各国央行持续购金、地缘政治风险频发、美国反通胀进程放缓和特朗普贸易和政策关税不确定性等因素作用下,金价有望在2025年突破3000美元/盎司大关。

世界黄金协会北美市场高级策略师康乔(Joseph Cavatoni)近日在深圳接受第一财经记者专访时表示,明年金价表现在很大程度上取决于特朗普新政府的政策,未来3至6个月是重要的观察窗口。他预期,鉴于税收措施等更为重大的措施需经美国国会批准,耗时较长。因此,这也意味着,到明年下半年前,美国以外的投资者和央行或继续增配黄金,而美国投资者则持中立态度。

长期而言,黄金仍将是投资者和央行的首选资产之一。

在谈到黄金与比特币是否存在竞争关系时,康乔对于美联储主席鲍威尔形容比特币“像黄金一样——只是虚拟和数字化”的观点持保留态度。他表示:“当风险资产上涨时,比特币和黄金都呈正相关。但当市场下跌时,黄金呈负相关,比特币则呈正相关。”

第一财经:你如何评价今年黄金的表现?

康乔:今年有三个强大且至关重要的因素推动了金价走势。首先,各国央行持续增加黄金储备。世界黄金协会的调查显示,央行购金的主要理由包括投资组合中的流动性对冲需求,对本国和全球通胀的担忧,以及在困难时期作为流动性工具。此外,美元贬值担忧,债务负担风险以及美国或对一些国家实施的制裁风险等,也是央行持续购金的原因之一。

央行积极购金的趋势已经持续了14年。其中,以中国、波兰、土耳其、菲律宾和印度为代表的一些国家央行增持黄金的行为非常活跃。

另外两大推动因素,则源于东西方投资者在不同情境下的黄金投资策略。今年上半年,在投资组合多元化、回报率和流动性等因素的影响下,以中国、印度和日本为代表的东方投资者加速配置黄金,ETF流入量创历史新高,显著推动金价。与此同时,亚洲市场对实物黄金的需求仍相当可观。

到了下半年,以美国为代表的西方投资者强势回归。伴随美联储启动降息周期,投资者转变思维策略,黄金在投资组合中的配比随之走高。

上述三个因素在过去一年中持续发挥影响,推动金价走势。现在,我们正密切关注12月和明年1月的情势,以判断2025年的黄金市场表现。

第一财经:在你看来,明年黄金价格表现的主要驱动因素为何?

康乔:这在很大程度上取决于特朗普新政府的政策。我认为,特朗普政府和共和党执掌的国会将关注四个方面的政策议程,包括美国面临的债务负担和强势美元,美国在全球地缘政治格局中扮演的角色,税收政策变化,以及创新。上述因素叠加美联储货币政策,都将对金价产生影响。

我认为,未来3至6个月是重要的观察窗口——特朗普的关税威胁是否将付诸实施,如何影响贸易伙伴和美国通胀?新政府要如何减轻债务负担?上述问题将影响美国经济、国际贸易格局,并最终影响各国央行和各地消费者对黄金的整体消费行为。

第一财经:总体而言,你如何预期明年的金价走势?

康乔:世界黄金协会不对金价进行预测,但支撑其价格走势的因素有望延续,各国央行有望继续增加黄金储备,且东西方投资者配置黄金的趋势未变,尽管其活跃程度有待观察。

此外,金饰消费方面的发展值得关注。受金价高企的影响,消费者需求放缓。诚然,一旦金价在2600-2700美元/盎司附近稳定下来,消费者是否将在未来几个月重新进入金饰消费市场,仍待观察。

第一财经:你对美联储明年的货币政策有何预期?黄金在货币宽松周期中的表现如何?

康乔:鉴于就业增长等的经济数据较预期更为强劲,美联储明年的降息步伐或比最初预期的要慢。当然,这是在不考虑特朗普政府可能实施政策的前提下。

历史数据显示,宽松周期将支持黄金市场走势。伴随美联储降息,北美黄金ETF市场已从净流出转变为净流入。

第一财经:关于黄金、比特币或其他另类投资产品之间的关系有很多讨论。美联储主席鲍威尔形容比特币“像黄金一样——只是虚拟和数字化”。你对这两种资产之间的关系有何看法?

康乔:我们将比特币视为一种风险资产。黄金和比特币的关系,和黄金与其他风险资产的关系相同。

我认为,鲍威尔可以更清楚说明的是,黄金具备使用案例。它是世界银行、国际货币基金组织和其他机构认可的、被广泛接受的中央银行储备,它在投资组合中发挥作用。此外,黄金还具备技术和工业用途,且是消费品。

与此相比,比特币除了投机性投资外,目前没有明确的定义用例。世界银行表示其没有资格成为储备资产。

比特币的走势追踪风险资产,如科技股等风险资产,而黄金与风险资产的相关性则有所不同。具体而言,当风险资产上涨时,比特币和黄金都呈正相关。但当市场下跌时,黄金呈负相关,比特币则呈正相关。

此外,黄金的流动性是真实可信的,这反映在交易所、场外交易市场和实物市场上。比特币的流动性则相对不确定。

因此,在投资多元化效益、流动性和回报率三重因素的综合考量下,增加黄金在投资组合中的配比,有望提供更好的风险调整回报——作为一种更为平衡的实物资产,黄金在市场下行时提供保护,在上行时带来回报。

与此相比,增加比特币投资只会增加风险,因此我们将其视作风险资产。

第一财经:哪些因素会对金价造成下行压力?

康乔:若各国央行需要大规模出售其持有的黄金,可能会给黄金市场带来下行压力。需要指出的是,央行购金这一长达14年的趋势,至少在未来5年内无法预见其逆转的迹象。

第一财经:鉴于特朗普政府的政策不确定性,你提到许多投资者处于观望模式。那么,未来有哪些需要关注的关键时间节点?

康乔:1月20日(总统就职)是一个开端。我认为,从明年初开始的10周时间内,新政府将进行内阁职位的提名,而共和党执掌下的参众两院将致力于通过所有提名任命。

黄金期权市场也显示,投资者看涨黄金在2月末3月初开始的表现。

此外,税收措施等更为重大的措施,需要通过国会批准,将在明年下半年显露清晰。这也意味着,到明年下半年前,美国以外的投资者和央行或继续增配黄金,而美国投资者则持中立态度。

还没有评论,来说两句吧...