我2012年写的这篇文章,分析了国内个人投资者的风险偏好和思维特性。

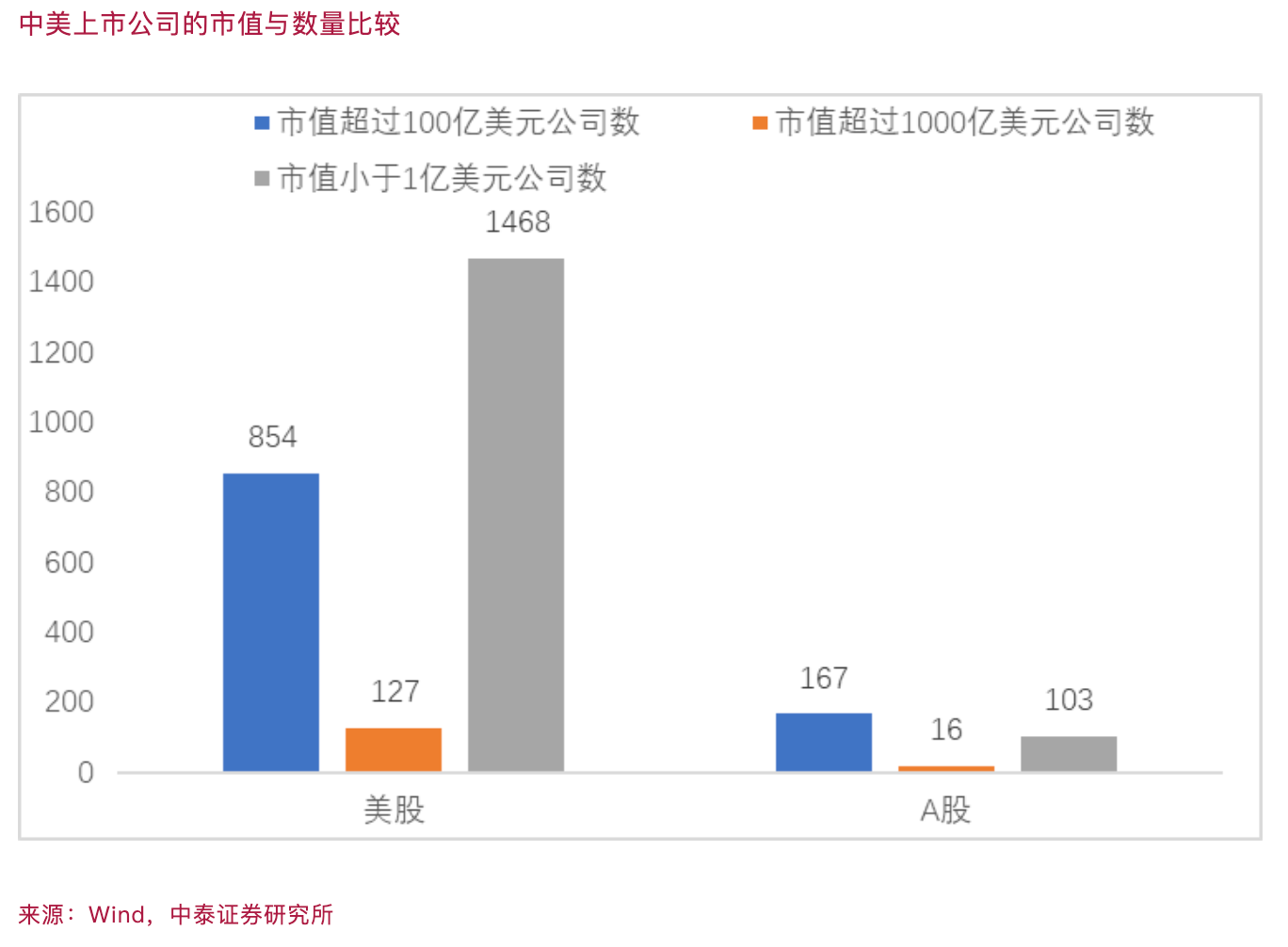

今年7月末,研究所金融工程分析师李倩云给我提供了下面一张图,让我很诧异:美国纽交所加上纳斯达克市场的股票,与我国沪深两地A股市场的合计数差不多,均为5500家左右。尽管美国股市的体量要大A股好多倍,但A股市值低于1亿美元的公司累计只有103家,而美股多达1468家。由此发现美股的分化现象非常明显。如市值超过100亿美元的公司数量是A股的5倍多,市值超过1000亿美元的是A股的近8倍。但A股的小市值公司的估值水平是否存在偏高现象?

对于大市值公司的数量差异,大致可以从中美股市的总市值差异来解释,如截至12月13日,A股总市值为100.07万亿人民币,约13.76万亿美元,美股总市值为79.46万亿美元,是A股的5.77倍。但如何解释A股小公司的市值水平如此高呢?

近期非常有趣的现象是,本来A股的小市值公司就有总体估值偏高之嫌,而截至12月13日,A股市值低于1亿美元的公司只剩下3家,且这三家均为ST公司,而美股在这轮股市创历史新高的过程中,市值低于1亿美元的公司反而净增加100家,达到1568家。也就是说,美股的上涨靠优胜劣汰、强者恒强,A股的上涨难道主要靠“小而美”,尽量免避触碰“含基率(公募基金持有的股票)”高的股票?

由此让我想起2012年曾经写过一篇文章,《中国投资者为何爱讲故事不爱算估值》,分析了国内个人投资者的风险偏好和思维特性。原本以为经过长达12年的洗礼,A股市场能够更加成熟和理性;尤其近年来监管部门积极倡导理性投资和价值投资,构建中国特色的估值体系。但如今发现A股市场的投资者教育仍任重而道远。

由于毕竟是12年前写的文章,我原封不动粘贴到微信公众号上,当时的某些观点在我现在看来,也略显幼稚或偏颇,并不完全认同,不当之处,请读者们海涵。

中国投资者为何爱讲故事不爱算估值(作于2012年)

中国股市建立至今,规模扩张之快属全球罕见,就市值而言,已经成为全球屈指可数的大市场之一。但与成熟市场的投资者相比,中国股市的投资观念显然不够理性,对于”故事”的兴趣要明显大于对”估值”的计算,原因何在?主流解释认为中国股市发展历程太短、市场不规范和机构投资者占比过低。是否还有更深层的原因呢?

从同股不同价现象看A股投资者偏好

国内企业有同时发行A股、B股或H股的,从目前看,大部分同一公司的A股价格要明显高于H股或B股价格。由于B股或H股的主要股东是境外投资人,而A股股东绝大部分是境内投资人,因此,A股与H股或B股之间的股价差异,可以认为是境内投资人与境外投资人之间的估值方法差异。

截至10月19日,粗略统计A股与H股经汇率调整后的价格可以发现,61家A+H的上市公司中,A股对H股折价的有17家,只占总数的28%,折价最高的约为30%,而折价的股票均为大市值股票,所属行业多为银行、保险和建材等传统大行业;A对H股溢价的占比为72%,最高溢价幅度接近80%,且溢价高的公司相对于折价高的公司而言,市值水平要低得多。

根据以上分析,我们可以得到这么几个结论:境内投资人喜小厌大,即对小市值股票情有独钟,或许是因为小盘股耗用资金少,便于炒作;境内投资人喜欢“讲故事”而不注重“估值”,即对独特行业或有重组可能的上市公司给予较高的估值,但似乎没有给予这类企业必要的风险溢价;境内投资人容易喜新厌旧,即对新上市的公司给予较高的估值,而给予老公司的估值较低。

或许可以从流动性角度来解释A股价格明显高于H股或B股的原因,即A股市场交易比较活跃,根据流动性溢价原则,可以给A股更高的估值。但溢价率应该是有限度的,10%以内或是合理的。这类似于A股目前的大宗交易规则,规定大宗交易的股价最高折价率为流通市场当日收盘价的10%。但对于大部分公司A股与H股之间的价格差距超过20%的现象,恐怕就不能从流动性溢价这个角度去解释了。

对于同股不同价现象长期存在的另一个看似更有说服力的解释是,中国股市基本是一个散户市场,市场非理性致使股价差异。但这也只能解释部分原因,毕竟过去20多年来中国的机构投资者规模是不断增加的。当然,机构投资者在引领正确估值理念方面的作用并不明显,这可以从公募基金公布的投资组合中可以发现,低估值品种的配置占比大多不高,机构散户化现象比较明显。

中国传统思维模式影响估值理念

如果资本市场研究领域对同股不同价现象的各种解释,均不能令人信服,是否可以从中国传统思维的特性上来寻求解释呢?在中国对外开放度比较高的今天,中国人喜欢到境外参与博彩活动已为世人所知。

根据澳门统计及普查局的数据,在2002~2011年,澳门博彩业收入从235亿澳门元上升至2691亿澳门元,九年增加了10倍,且2010年的收入已经是拉斯维加斯博彩业的四倍。而在澳门消费的主体人群来自内地。喜好博彩,本质是通过参与亏损概率较大的不确定性活动以获得高回报,这与理性投资活动存在明显分野。

中国人的这种偏好,可能与传统思维模式有关,中国人的特点是形象思维发达,逻辑思维偏弱。这可以从文字起源说起。汉字起源于象形文字(甲骨文、金文是象形文字),虽然目前已跟原来的形象相去甚远,但仍属于表意文字,音、形、意相互联系,为形象思维提供了方便的工具。

欧洲各种字母的共同来源,是希腊字母孳生的拉丁字母和斯拉夫字母,希腊字母由腓尼基字母演变而来,而腓尼基字母则是公元前15世纪在古埃及人创造的一种象形文字“圣书字”基础上产生的。可见欧洲文字与汉字的起源都是象形文字,但前者经历了多次创新转型,已经脱胎换骨,完全没有了象形文字的痕迹,语法、逻辑性、抽象性都很鲜明。后者原来没有系统的语法,没有标点符号,动词没有时态,名词没有阴性、阳性、单数、复数之分。

因此,从文字的演进再结合中国人的思维和行为实例可以看出,东方传统思维的特征大体是归纳能力强,逻辑演绎推理弱,辩证逻辑能力强于形式逻辑;注重局部与个案经验,忽视整体思维,缺少理论框架。从表意文字到写意绘画,再到如今给予新股、创业板、新兴产业或偏远地区上市公司较高的估值,这之间是否有一定的内在联系呢?

给透明度高的企业低估值,给透明度低的企业高估值,给盈利模式不稳定的中小企业高估值,给盈利有保障的大企业低估值,这显然是不符合形式逻辑的。

当我们把西方油画与中国国画作对比时也会发现,西方油画的写实犹如摄影作品,如实反映现状;而国画尽管非常美,但细看起来,画中的高低远近比例多有点失调和失真,尽管我们可以对国画的艺术风采和价值推崇备至,但这样一种写意的思维推广至非艺术领域,是否有益于该领域的进步呢?至少我怀疑目前A股的估值体系紊乱与传统思维模式多少有点联系。

在股市上,表现为A股市场上经常会给予那些八字没一撇的公司很高的估值,而在H股市场上这些公司备受冷落。即便A股投资者也会把市盈率和盈利增长率作为估值依据,但仅仅用这几个参考指标太少了,估值的精准度不够。

国际化有利于A股迈向成熟规范

中国文字引入标点符号的历史不足100年,试想一下,如果让你读100年前出版的没有标点符号的《红楼梦》(19世纪才开始使用。作为断句),你感觉别扭吗?可见,引进国外先进工具有利于中国传统文化的发扬光大。同样道理,中国股市也需要提升开放度,允许更多的境外投资者投资A股,同时允许国内投资者投资境外股票。

香港股市就是一个成功的案例,因为它是一个向全球人都开放的市场,投资理念没有被本土化。假如没有H股的发行和上市,构成对A股价的一定约束力,或许A股的估值体系会更加离谱。

A股投资者对于国际化存在明显地抵触情绪,如上海的国际板原本两年前就准备推出,但迄今仍遥遥无期。这种思维本身就是一种非理性的思维,其本质仍然是把投资股票与炒股等同起来,认为股票供给越多越不利于炒作,越难获利。

正是这种东方式的传统思维长期影响着市场价值取向,也使上市公司的治理水平难以提升,因为上市公司为了获得更多的融资、更高的定价,势必会迎合投资者偏好。而在美国,已经有三分之一的中国上市民企遭到美国证监会的调查,原因是涉嫌造假。可见,一个成熟理性的市场对于公司治理的改善是有好处的。

正如赌场必然让绝大部分人亏损一样,推迟开放市场看似为了保护投资者,实际上是害了投资者。过去20多年,为了防止股市下跌而多次暂停市场扩容和放松境外投资管制,其结果是给投资者带来短暂上涨的憧憬之后,带来更大的亏损和更多的痛苦。中国传统思维特性对A股估值体系紊乱的影响有多大,确实很难估算,但对中国股市价值投资理念的形成,对于公司治理结构的完善,其阻碍作用是显而易见的。

(作者系中泰证券首席经济学家)

第一财经获授权转载自微信公众号“lixunlei0722”。

还没有评论,来说两句吧...