一、宏观

上周公布的数据显示,美国11月未季调CPI同比录得2.7%,连续第二个月走高,环比录得0.3%,为4月份以来的最大涨幅。未季调核心CPI同比录得3.3%,环比录得0.3%,该结果的公布进一步支撑了市场对于美联储下周进行第三次降息的预期,且降息幅度将在25个基点,但同时值得注意的是,掉期市场对于明年的降息次数预期下降至了两次且幅度在25个基点的操作,这意味着市场对于明年降息的预计再度出现了降温。同时上周时间欧洲央行也进行了今年内第四次的降息,并且政策声明删除了将利率保持“足够限制性”的说法,这为未来进一步降息敞开大门。政治属性方面,近期叙利亚局势再度引发了市场对中东地区的担忧情绪,上周时间以色列地面部队首次公开越过以叙非军事区边境进入叙利亚,这是自第四次中东战争以来的首次行动,随后有美国官员表示美国可能将“沙姆解放组织”从恐怖组织名单中移除,这或导致后续以以色列为核心的地缘冲突再度充满不确定性,进而对油价造成大幅影响。

二、基本面

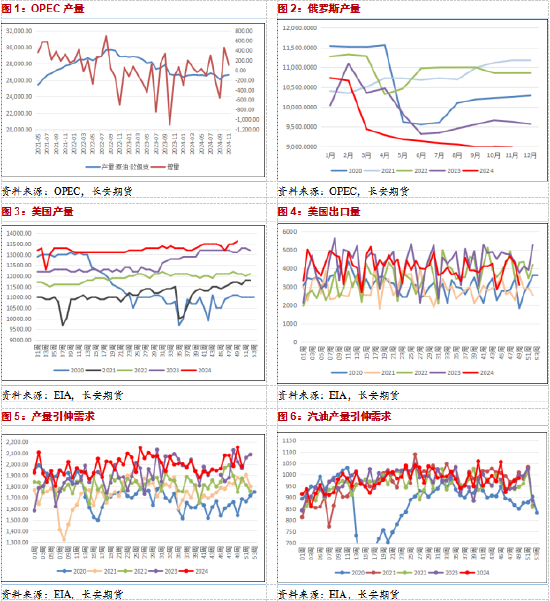

基本面方面,近期市场的供需两端再度出现了一定的变化。供给侧,上周时间欧盟轮值主席国匈牙利表示,欧盟各国大使周三同意就俄罗斯对乌克兰的军事行动对俄罗斯实施第15轮制裁,本轮的制裁将以限制第三方油轮为主,这或导致后续俄罗斯的原油出口再度出现一定的波动,这也在前期OPEC+延长减产措施之后导致市场对于供给侧短期内持续收缩的担忧有所升温。而在需求侧,OPEC将2024年石油需求增长预期下调14万桶/日至211万桶/日,将2025年石油需求增长预期下调7万桶/日至178万桶/日,这是该组织今年以来连续第五次下调对需求的增速预期,同时虽然IEA出乎市场预料的维持2024年全球石油需求增长97万桶/日的预测不变,但将2025年石油需求增长预期下调3万桶/日至95万桶/日,这导致市场对于明年的预期再度陷入悲观的境地。此二者的共同表态或导致后续需求侧的表现持续成为拖累油价的核心因素之一,若后续需求难以出现明显的改观,那么油价长期承压的情况或较难出现变化。

三、库存及价差

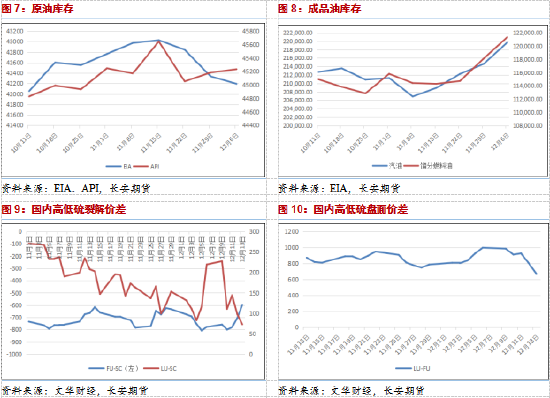

库存侧,原油方面,美国至12月6日当周API原油库存为49.9万桶,预期-130万桶,前值123.2万桶;同时12月6日当周EIA原油库存录得为-142.5万桶,预期-90.1万桶,前值-507.3万桶。两大原油库存在本轮结果之中维持了分歧结果,而尽管EIA库存在近期连续出现了下行走势,但对于油价的提振效果却并不明显,这主要是由于美国近期库存的下降依赖于其进口数量的降低,也较难成为市场对需求出现改观的契机。在成品油方面,美国至12月6日当周汽油库存则录得为508.6万桶,预期166.4万桶,前值236.2万桶,增幅录得2024年1月5日当周以来最大;同时精炼油库存录得为323.5万桶,预期137.3万桶,前值338.3万桶。两大成品油库存在近期依然维持了连续的累库走势,这在北美炼厂开工水平超预期下降的情况下再度表明了成品油消费的疲软现状,但值得关注的是在裂解价差方面,近期国际汽柴油裂解基本维持震荡走势,上周后半程时间略有回暖,但整体幅度有限。而在内盘方面,近期FU裂解存在明显的上行,这主要是由于前期市场资金作用下导致FU价格短线明显偏强所致,这种上行趋势或较难得到维持,因此结合前文来看,近期国内高低硫裂解或仍旧维持较弱的运行局面;而在两者价差方面,LU-FU价差近期虽然有所下行,但这主要是由于前期FU意外反弹所致,这或导致两者价差在后续仍旧存在着走阔可能,建议可谨慎偏多布局LU-FU价差组合。

四、观点及展望

整体来看,商品属性之中,尽管原油供给侧的紧缩局面现在仍然存在,但压力却明显减弱,同时考虑到需求侧不论是客观表现还是远期预期都处在相对疲软的阶段之中,这或导致基本面的支撑力度较难发挥;金融属性方面,本周时间美联储大概率以25个基点的降息给市场交付答卷,但中长期视角下市场的预期依然相对较低,这或导致油价中长期依然相对承压;而政治属性方面,尽管近期中东局面以及欧盟与俄罗斯之间的矛盾依然存在不确定性,但对于整体市场的供给影响或相对较少,其为油价带来的提振效果也将边际减弱。因此综合来看,短期之内油价依然存在偏强震荡运行的可能,但中长期视角下承压的状态或较难得到改变。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:Z0021225,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种、有色金属系列和期权的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。

还没有评论,来说两句吧...