上海集成电路产业起步早,已形成全产业链优势。但因为创新和生产要素的成本较高,其集成电路产业资源不断向周边地区外溢。

相比之下,当前苏州优势主要集中在集成电路设计的细分领域、高端封装测试、特色半导体制造以及设备和材料方面,而晶圆制造等“重投资”环节主要依赖与周边地区的合作。

展望未来,沪苏(州)地区应充分发挥各自的比较优势,制定具有差异化特点且高度互补的产业政策。

集成电路作为中国战略性新兴产业中新一代信息技术的关键组成部分,是沪苏(州)科技与产业协同的重要领域。长三角地区在中国集成电路产业中占据举足轻重的地位,上海和苏州各自发挥着独特的优势,形成了明显的产业集群效应。

集成电路作为上海的核心产业之一,涵盖了设计、制造、封装测试、装备和材料等多个环节。在沪苏(州)协同发展的背景下,苏州在承接上海产业溢出方面具有明显的优势。近年来,苏州致力于培育集成电路产业,积极打造产业体系并推进特色发展,形成了良好的产业生态。目前,苏州在集成电路设计的细分领域、高端封装测试、特色半导体制造以及设备和材料方面,已逐步发展出独特的竞争优势。

沪苏在集成电路产业链上应该如何协同?业内人士认为,苏州应加大对集成电路产业的投入,积极引进高端技术人才,投资晶圆厂,引进“链主型”企业,完善本地产业链体系。也有观点认为,苏州应坚持“制造为本、特色工艺”的发展思路,对晶圆厂等重投资项目要多依靠与周边城市的协作,强化两地企业的市场化调节,以提升沪苏(州)整体竞争力。

本文以产业协同发展为视角,从企业角度出发,总结集成电路产业链在协同发展方面的经验与挑战。澎湃研究所研究员于2024年5-7月对8家在沪苏两城有业务往来或合作关系的集成电路企业进行一对一访谈调研,并呈现了一线企业对沪苏(州)产业协同发展的看法。这8家企业中,2家总部位于上海,6家总部设在苏州。

沪苏(州)集成电路产业规模和战略定位

上海市集成电路产业起步早,产业链发展完善,“几乎没有短板”。

上海自1988年开始技术引进建设中外合资芯片生产线,至今已有三十多年历史。于2000年、2012年、2017年及2021年连续发布鼓励集成电路产业发展的专项政策。在“十二五”“十三五”期间,集成电路被定为上海市重点发展领域,“十四五”期间被正式列为上海市三大先导产业之一。2021年,上海市集成电路产业实现销售收入2578.85亿元,同比增长24.5%,贡献了全国集成电路超过四分之一的销售额。2022年,上海集成电路产业销售额已超过3000亿元,在全国市场占比中超过25%。预计到2025年,上海市集成电路产业规模将达5000亿元。

上海集成电路产业逐渐形成了全产业链的有效空间聚集,呈现“一核多极,一体两翼”的空间布局。其中“一核多极”指的是以张江高科技园区为核心,以嘉定区、临港地区、杨浦区、漕河泾开发区、松江经开区、青浦区和金山区为主要发展极的空间布局;“一体两翼”是指以张江为主体,以临港和嘉定为两翼,提升张江国家集成电路产业基地能级,增强临港集成电路高端装备制造能力,培育嘉定集成电路新兴产业带的发展规划。

不过,一些集成电路行业从业者向澎湃研究所反映,上海的土地和人才成本较高,给中小企业带来了较大压力。因此,许多初创企业选择将发展重心转移到创新要素成本较低且与上海通勤便利的苏州。一位专注于芯片设计的创业者谈及当初为何选择苏州作为大本营时表示:“苏州为科技创新企业提供了更具竞争力的产业政策;上海虽繁华,我们当时却被苏州这样相对安静的环境所吸引。”

苏州集成电路作为电子信息产业的核心,扮演着支撑经济社会发展的战略性和基础性角色,蕴藏着巨大的市场机遇和发展潜力。集成电路产业是苏州市“十四五”规划中的十大千亿级产业集群之一。2021年,苏州市集成电路产值增速为24.6%,产量比上年增长38.4%。2022年,集成电路产值比上年增加19.9%,软件和集成电路行业投资增长29.8%。2023年,苏州市软件和集成电路行业投资比上年增长14.1%,产量比上年提高1.2%。未来,苏州的电子信息产业需持续转型升级,集成电路的发展将是重中之重。

苏州在封装测试方面具有明显优势(表1),并在集成电路设计的细分领域、高端封装测试、特色半导体制造以及设备和材料(特别是光刻胶)等方面,逐步形成了独特的竞争力。从地域分布来说,目前苏州市各辖区均有集成电路原材料或设备生产企业分布,而集成电路设计、制造、封测代表企业主要分布在苏州工业园区、昆山、苏州高新区等。根据《苏州市促进集成电路产业高质量发展的若干措施》,苏州接下来要重点促进产业聚集,鼓励企业做大做强、对外并购。

2 ?" title="沪苏(州)集成电路产业协同:如何1+1>2 ?" />

2 ?" title="沪苏(州)集成电路产业协同:如何1+1>2 ?" />沪苏(州)集成电路产业链环节竞合关系

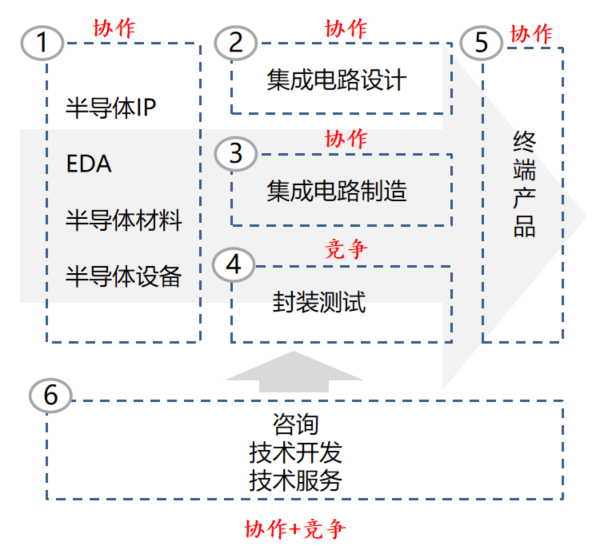

课题组调研了8家集成电路产业生态中的企业,它们在沪苏(州)都有业务。图1展示了上海和苏州在集成电路产业链各个环节上的竞合关系。澎湃研究所研究员将就沪苏(州)的产业协作和分工情况展开详细的介绍。

图1.集成电路产业链各环节上的沪苏(州)竞合关系(谢秋伊制图)

从这8家企业反映的情况可知,上海集成电路产业涵盖材料、设备、设计、制造及封装测试等环节,形成了全产业链优势。相比于上海的“面”上优势,苏州的集成电路优势更为“点”状。企业表示,苏州集成电路的优势主要体现在半导体材料、设计、封装测试的细分赛道上和第三代半导体等特色工艺上。

(1)材料和设备

上海在材料和设备方面优势明显。上海微电子装备公司承担着国产光刻机设备发展的使命,可满足集成电路前道制造90纳米、110纳米、280纳米关键层和非关键层的光刻工艺需求,中微半导体设备(上海)股份有限公司、盛美半导体设备(上海)有限公司、上海新阳半导体材料股份有限公司等一批国内龙头企业支撑起集成电路制造国产化的关键环节。

同时,苏州在第三代半导体和专用材料等特色领域也逐渐展现出竞争优势,尤其在半导体材料氮化镓和氮化硅方向有一些突破。此外,受访企业表示因为苏州的制造业基础更好,所以在半导体设备领域拥有更多有落地经验的人才以及配套技术和产能,这吸引了很多半导体设备公司入驻。

(2)集成电路研发和设计

上海集成电路产业在需要资本和人才投入的设计和研发领域优势尤为明显。不过,近年来苏州加大了人才补贴力度,促进核心技术攻关。这些措施有效提升了苏州集成电路产业的技术含量。2020年,苏州市集成电路产业相关从业人员逾4万人,研发人员占员工总数的比重在30%以上。苏州在不同产业环节中拥有自主专利的企业比例均高于上海(参见表1)。这些变化为苏州在芯片设计领域创造了新的竞争优势。

(3)集成电路制造

在制造环节,中芯国际(上海)已实现14纳米工艺量产,产品良率达95%,正在争取实现12纳米工艺的规模量产和7纳米工艺关键技术突破,这代表了中国大陆自主研发集成电路的最先进水平。

苏州没有大的晶圆厂,制造基础较为薄弱,目前以和上海、无锡、南京和珠三角的晶圆厂合作为主。但苏州2023年在光刻胶方面有所突破。瑞红(苏州)电子化学品股份有限公司的KrF光刻胶产品分辨率达到了0.25 ~ 0.13微米的技术要求,部分品种已量产,打破了美日的垄断,成为中国供应半导体光刻胶出货量最大的本土企业之一。

(4)封装测试

苏州的优势集中在封装测试环节。封装测试是苏州唯一在企业数量上超过上海的产业链环节(参见表1)。2021年,苏州市半导体产值约为854亿元,其中封测产业占比一半以上。尤其是苏州产业园区目前封装测试技术与国际同步发展,拥有日月光等全球十大封测企业中的六家,晶方等国内封测三十家中的九家。

(5)终端品牌

大型终端品牌对产业链的带动作用不可小觑。截至2023年,华为及其旗下哈勃科技创业投资有限公司已经以不同形式投资了至少5家苏州集成电路企业。其中,创耀科技、东微半导体、纳芯微电子3家均于2023年登陆科创板。

但受访企业反映,苏州集成电路产业相对深圳和上海还是缺乏知名终端品牌。企业负责人表示,有的终端产品(比如手机、电脑)虽然没有使用最先进的芯片,但凭借品牌效应仍然能有不错的市场,而有的终端产品哪怕花高价买了最新工艺的芯片,但消费者并不一定买账。苏州缺乏终端品牌,导致苏州芯片公司的市场和客户往往不在本地,也就造成了部分市场机会的流失。

(6)咨询和服务

咨询和服务跟着市场主体走,而上海集成电路产业的聚集规模要大于苏州,所以战略咨询、商业服务和融资机构也更多集中在上海。但是苏州也有特色业务,比如有些苏州企业提供半导体芯片分析测试第三方商业实验室服务,业务水平全国前列。

总而言之,集成电路产业链六个环节上,沪苏(州)两地之间竞合关系各有不同:

第一,上海是全国集成电路产业最发达的地区之一,涵盖了材料、设备、设计、制造及封装测试等多个环节,拥有许多龙头企业,形成了全产业链的优势。由于上海在院校、人才和资本方面的突出优势,上海集成电路在设计和研发方面的优势尤为明显。

第二,苏州集成电路产业的竞争优势主要集中在封装测试环节和第三代半导体等特色工艺上,而晶圆制造等环节则主要依赖与上海、无锡、南京等地的合作。根据调研企业的反馈,苏州目前专注于发展第三代半导体等特色工艺和业务,充分发挥在封装测试领域的优势,这种做法被认为是一种轻资产、重协同、高“性价比”的发展策略。这种策略能让苏州在充分参与和周边地区商业互动的同时,降低投资的风险。

展望和建议

① 因地制宜,制定差异化产业发展战略

上海和苏州正在探索差异竞争、优势互补的产业发展道路上前进。这十年来,上海集成电路的产业政策目标从早期促进集成电路全产业链发展,到后期更加关注集成电路的自主研发设计环节;要素重点从早期的投融资,到后期更关注人才政策;创新主体从早期的初创、成长期企业,到后期的领军企业和链主企业。

这个过程中,上海不断向周边释放溢出的创新资源,成为引领长三角集成电路产业发展的“增长极”。此外,上海还是促进该行业区域协同发展的“领头兵”。比如,2021年发布的《新时期促进上海市集成电路产业和软件产业高质量发展若干政策》专门增设了长三角协同的章节,突出了“支持长三角区域集成电路装备行业联动发展”等政策方向。

苏州一直有很强的赶超意识,逐渐发展出自己的产业优势。2011年苏州市《关于推进软件产业和集成电路产业跨越发展的实施意见》篇首写到“(苏州市要)以南京、北京、上海等软件和集成电路产业大市为赶超目标”。这一时期苏州充分发挥产业园的优势,力图快速扩大集成电路的产业规模。

随后苏州在封装测试和材料方面发展出了比较优势,政策导向也从支持初创企业转向支持企业并购做大。当前,苏州集成电路在个别细分赛道上(比如氮化镓芯片设计和制造)培育出了优势,并通过与周边地区的资源协同避免了巨额投资。这种产业协作模式帮助苏州企业在增强技术实力的同时,成功地分摊了研发和生产中的产业风险,实现了产业的稳步发展。通过这种资源协同与优势互补,苏州在集成电路领域形成了一个更加灵活、可持续发展的产业生态。

未来,沪苏(州)应继续根据本地比较优势,制定差异化、互补性高的产业政策,在产业链的不同环节协同发展,创造上海-苏州创新集群1+1>2的效果。

② 完善协调机制,进一步促进要素流动

沪苏(州)应协同探索以企业为主导的集成电路行业联合攻关的产学研模式,尤其可考虑以推进产业园区和产业基金共建为“增量”政策抓手,以完善产业跨区域协同机制的效率为“存量”政策抓手,进一步打破两地市场由于户口、审批等造成的固有制度性阻碍,促进人才、技术和资金等创新要素的进一步自由流动。

目前沪苏(州)协同的框架主要集中在创建产业联合体、组织核心技术共同攻关、强化“揭榜挂帅”机制和举办创新比赛上。比如,2023年江苏省《关于进一步促进集成电路产业高质量发展若干政策》提到“鼓励长三角集成电路产业链上下游组建创新联合体,实施集成电路领域关键核心技术攻关项目”“加大对长三角集成电路产业联盟指导支持力度”;2021年上海市《新时期促进上海市集成电路产业和软件产业高质量发展若干政策》提到“建立协同攻关‘揭榜挂帅’机制”“支持长三角区域集成电路装备行业联动发展”“举办长三角软件算法、信息技术应用创新和EDA大赛”等。

未来,沪苏(州)双方应进一步提升这些机制的运作效率,同时探索基于要素的协同框架。例如,研究如何增强创新创业大赛和行业技术竞赛的行业落地性,提升科技成果转化及商业化中介的专业能力和对接效率,强化行业协会和联盟在协同创新中的作用,并通过共建产业园区和产业基金等方式,促进政策、土地和金融资源的流动与协同等等。

(此文为澎湃研究所承接苏州发展改革决策咨询课题“长三角一体化背景下沪苏产业科技协同路径研究”的部分成果。)

还没有评论,来说两句吧...