记者|赵阳戈

孩子王(301078.SZ)11月21日晚间发布关联交易计划。

公司拟以5.6亿元的价格收购Leyou (Hong Kong) , Limited(以下简称“乐友香港”)持有的乐友国际商业集团有限公司(以下简称“乐友国际”)35%股权,另65%目前为孩子王持有,是在2023年以支付现金的方式从乐友香港处受让。交易完成后,乐友国际将成为公司的全资子公司。该事项尚需提交公司股东会审议,拟定的股东大会现场会议召开时间为2024年12月9日下午14点30分。

评估基准日为2024年6月30日,根据评估,乐友国际公司股东全部权益价值为为人民币16.3492亿元,增值率为212.82%,公司拟收购的标的股权的评估基准日评估值为5.7222亿元。最终确定转让价格为人民币5.6亿元。

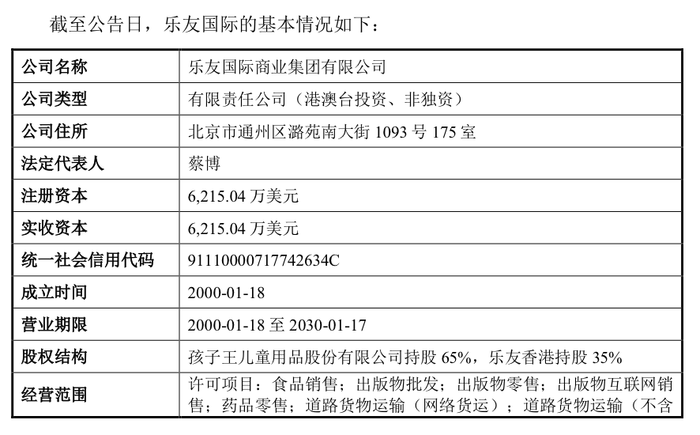

乐友国际成立于2000年1月18日,注册资本6215.04万美元,乐友国际是我国母婴童行业北部地区大型连锁零售龙头企业之一,主要为适龄儿童家庭提供母婴商品零售及部分增值服务。

根据孩子王介绍,在市场地位上,乐友国际是母婴童行业北部地区大型连锁零售的关键企业,在北京、天津、陕西、河北等地有着较高的市场占有率和品牌知名度,其门店网络在北方地区形成了一定规模,是北部母婴零售市场的重要组成部分。孩子王此前主要集中在华东、中部、华南等地区,北部市场略显不足,乐友国际的纳入使得公司全国市场布局更加合理。

在业务经营方面,乐友国际线上业务通过多种途径实现了占比提升,包括社群运营、APP平台和线下门店的联动、O2O配送优化以及利用新技术开展直播等,同时拓展了新品类,如车床椅、营养品等,增加了收入来源。

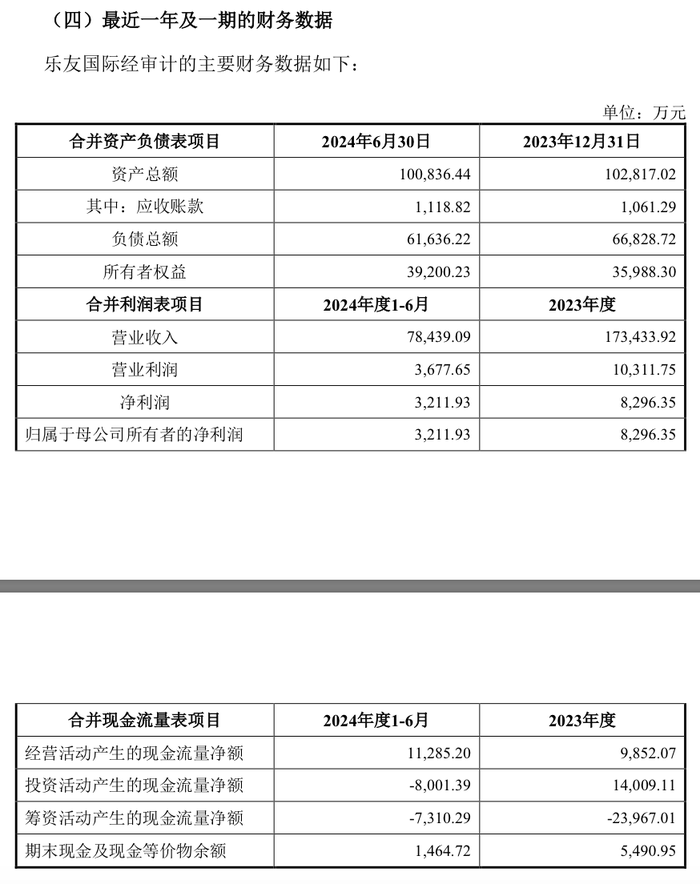

从经营情况来看,2024年前三季度乐友国际呈现稳定发展态势,营业收入11.89亿元,净利润7001.17万元。2023年整年乐友国际的营业收入17.34亿元,净利润8296.35万元。

此外,本次交易还设置业绩承诺,目标公司在2024年、2025年分别实现的合并报表的税后净利润应分别不低于10017.93万元、11760.06万元。

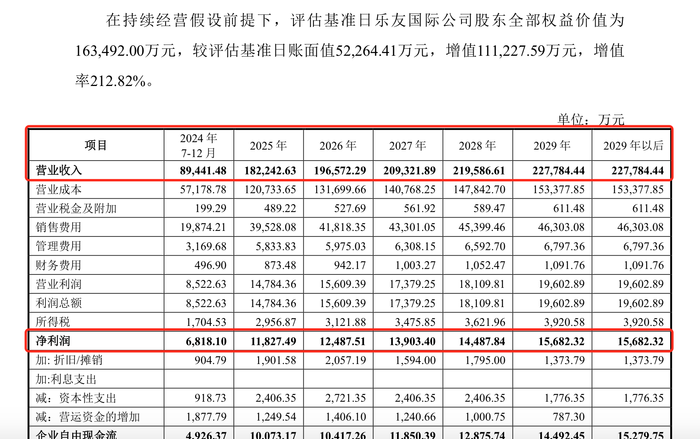

界面新闻注意到,此次评估采取收益法,因为乐友国际公司属于零售行业,具有“轻资产”的特点,固定资产投入较小,企业的主要价值除了要考虑固定资产、营运资金等有形资源外,也要考虑企业的品牌效应、业务网络、服务能力、人才团队、客户关系、采购渠道等重要的无形资源。收益法评估乐友国际公司股东全部权益价值为163492万元,较评估基准日账面值52264.41万元,增值111227.59万元,增值率212.82%。

根据收益法的假设,乐友国际2024年7-12月和2025年的净利润分别为6818.1万元和11827.49万元,根据公开数据,能算出2024年整年假设收益为10030.03万元,也即是说,两个假设数较业绩承诺额要高。

回顾2023年收购乐友国际65%股份时,评估基准日为2022年12月31日,孩子王也是采用收益法,当时评估基准日乐友国际公司股东全部权益价值为160600万元,较评估基准日账面值48974.08万元,增值111625.92万元,增值率227.93%。

2023年时也开出了业绩承诺,即2023年、2024年、2025年目标公司实现的合并报表的税后净利润应分别不低于8106.38万元、10017.93万元、11760.06万元,承诺数据与此番一致。

但令投资者疑惑的是,为何此次业绩承诺不是3年时间段?

“因为是同一个交易对手,所以业绩承诺与前次保持一致”,孩子王工作人员这样解释。

还没有评论,来说两句吧...