今年6月,央行对“支持性的货币政策立场”进行明确与阐述,之后央行通过动用和创设总量、结构性政策工具实施了组合式的调控,9月下旬又进一步充实了“一揽子增长政策”,相应也带来了一定政策效果。

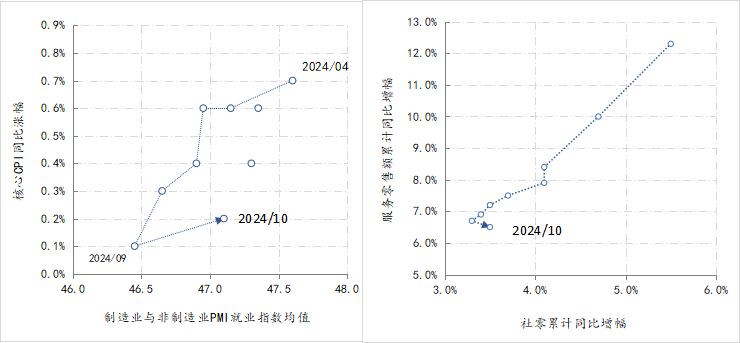

例如,消费出现了回暖,以商品为主的社会零售增幅年内首次回升,由上月末的3.3%回升至3.5%,但服务零售同比增速还在下滑,10月又降了0.2%,至6.5%。就业市场出现改善,代表平均工资水平的核心CPI,同比涨幅回升0.1%至0.2%,制造业与服务业的就业景气指标均值回升0.65至47.1。从这四类与微观经济最贴近的宏观数据的变化来看,在政策推动下,经济出现回暖迹象,不过“暖度”有限。

图1:就业与消费的改善情况

数据来源Wind

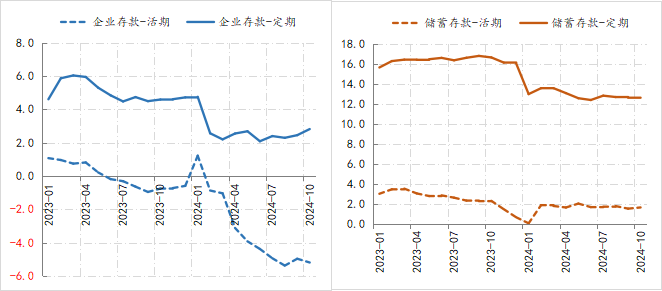

与经济回暖对应,货币供应指标也有了改善,代表企业经营性资金的M1降幅出现年内首次收窄,由-7.4%收窄至-6.1%;M2增幅则是时隔4个月后,再度回升至7%以上,至7.5%。不过受经济回暖“暖度”有限影响,货币供给修复不算强劲,尤其是从企业和居民的存款情况来看,微观预期并未得到根本性扭转。

例如,按照年化口径,截至10月末,企业活期存款年增规模为-5.2万亿,已经连续17个月下降,同期企业定期存款年增规模为2.8万亿,较年初的水平有所提高,显示出企业主体扩充经营性资金的信心有限。居民的活期和定期存款年增规模近乎保持不变,分别稳定在1.6万亿与12.5万亿的水平,反映出居民的经济活动热度尚未明显上升。

图2:企业与居民存款的变化情况

数据来源Wind

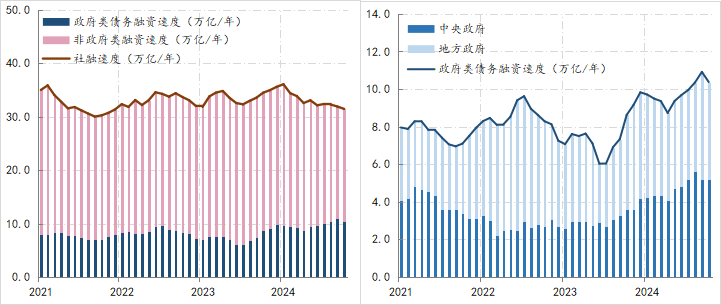

鉴于企业、居民的经济活动热度仍处低迷状态,社融口径下的非政府年融资规模持续下降,由去年同期的26万亿降至21万亿,相应社融需求只能依赖政府部门。截至10月末,政府部门年融资规模已连续4个月超过10万亿,与此同时,政府部门的融资更加依赖中央政府,目前政府部门年融资中,近一半是中央政府的融资(5.2万亿),而去年同期8.6万亿的政府部门年融资中,中央政府的融资是3.6万亿。

图3:社会融资与政府融资的情况

数据来源Wind

面对社会融资越来越依赖中央政府融资拉动的局面,如何行使“支持性政策立场”就成为今后货币政策要考虑的事情。

如果按照MMT理论,央行的任务很简单,支持好中央政府融资即可。然而,鉴于MMT存在诸多明显缺陷,目前该理论尚不具备在此落地的可能,对于央行而言,保证政府部门融资也就难以成为支持性政策立场的立足点,政策重心还是持续修复企业和居民的经济活跃度,而货币政策依然更多承担总量性宏观调控职能,因此货币政策立足点应更为侧重企业端。

现在的政策难点就是如何侧重企业端的修复,因为进一步降低企业融资成本的途径已经被商业银行极低的净息差阻断——名义利率再降的难度很大,现在要想减轻企业负担,只能降低企业的实际融资成本,而此则取决于物价能否持续回升——通缩压力的持续缓解。对此,货币政策的“绳子”特征制约了央行的作用,诸多发达国家的实践经验也证明了“提高货币供给很难摆脱通缩困境”,而终端消费最能影响物价,所以央行支持性立场的关键就是居民的消费预期改善,目前改善居民消费预期最有效的政策则在财政,这就涉及到超过10万的政府融资的资金用途,例如,其中有多少是用于改善居民收入预期的。

(作者单位:中国建设银行金融市场部,仅代表个人观点)

还没有评论,来说两句吧...